07/01/2013

Shadow banking, une activité à risque pas assez réglementée / Philippe Wenger 2012

Cinq années après le début du choc financier américain, à l’été 2007, l’économie mondiale est toujours fragile. Pis, une nouvelle crise reste envisageable en raison de la poursuite du développement d’activités pas ou mal réglementées.

Les experts pointent ainsi du doigt les intervenants du shadow banking. Qui sont-ils ? Quels risques font-ils courir à la planète ? Faut-il les réglementer, et comment ? Voici les questions essentielles auxquelles ce dossier a pour but de répondre.

Philippe Wenger, journaliste financier

Qu’est-ce que le shadow banking ?

La définition est simple : toutes les activités d’intermédiation de crédit qui prennent place hors du système bancaire régulé. Cette définition de la Banque centrale européenne (BCE) est admise par le plus grand nombre. Elle prend en compte toutes les opérations de crédit sous la forme d’une transformation de maturité ou de liquidité. Certains acteurs n’utilisent pas le terme de shadow qui, en français, donne une connotation péjorative d’activités « cachées ». Olivier Garnier, chef économiste du groupe Société Générale, préfère le terme de « système bancaire parallèle ».

Quels sont les acteurs ?

Les intervenants sont multiples. « Il faut distinguer les institutions financières non bancaires mais qui ne font pas de shadow banking (par exemple, les assureurs et les fonds de pensions) de celles qui font de la transformation de maturités et créent des placements liquides assez proches des dépôts bancaires [donc dans le champ de la finance parallèle] », souligne l’économiste.

La finance parallèle passe par quatre types d’activités : la titrisation, les fonds monétaires américains, les hedge funds et les repo market. Explications : la mécanique de la titrisation est connue du grand public depuis la crise financière, mais toute cette activité ne peut être considérée comme de la finance bancaire parallèle. Ainsi, la titrisation réalisée par les banques et conservée dans leurs bilans est exclue du périmètre du shadow banking.

Les fonds monétaires, surtout présents aux Etats-Unis (money market funds), sont, quant à eux, une véritable alternative aux dépôts bancaires. Ces fonds sont investis dans de la dette à court terme, comme des certificats de dépôts, des titres commerciaux, mais aussi dans des produits titrisés. Ce sont ces produits qui posent toujours le plus d’inquiétude. Faut-il préciser le rôle joué par les fonds spéculatifs (hedge funds) dans le financement des activités de marché ? Moins connu, en revanche, le marché du repo continue de se développer, notamment en Europe. Il correspond à des opérations de prise en pension : le préteur reçoit des titres contre des liquidités. A la fin de l’opération, il rend les titres et il est remboursé de la somme avancée plus des intérêts.

Quelle est l’ampleur ?

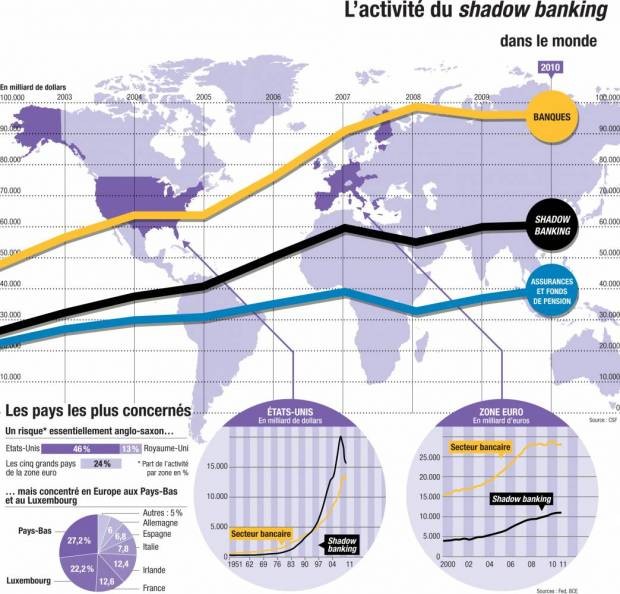

Les statistiques sont rares et approximatives. Les sommes engagées semblent toutefois gigantesques : 60.000 milliards de dollars dans le monde, selon le Conseil de stabilité financière. Aux Etats-Unis, le système bancaire parallèle a dépassé le secteur classique au milieu des années?1990. Ce n’est pas le cas dans la zone euro, où les économies sont toujours majoritairement financées par le crédit bancaire traditionnel. Mais l’activité parallèle a continué de s’y développer après la crise, contrairement aux Etats-Unis.

Les engagements financiers sont ainsi proches des deux côtés de l’Atlantique : 15.000 milliards de dollars aux Etats-Unis, contre 10.800?milliards d’euros, soit 15.012 milliards de dollars (avec la parité moyenne de 2011) dans la zone euro. Les observateurs ne seront pas surpris par l’importance prise par ces activités dans les pays anglo-saxons, mais aussi au Luxembourg et aux Pays-Bas.

Quels sont les risques ?

« Le risque est avant tout de nature systémique », estime Olivier Raingeard de la Blétière, chef économiste chez Neuflize OBC. Pour l’expert, il semble que « des risques de phénomène similaire au bank run [les épargnants exigent le remboursement immédiat de leurs avoirs], de disparition de la liquidité liés au système de financement parallèle existent ». Moins souvent évoqué, « le shadow banking pourrait également avoir des effets pro-cycliques en exacerbant l’effet de levier et les bulles sur les actifs ». L’exemple de la titrisation de l’immobilier aux Etats-Unis est ainsi marquant, tout comme le fut également le bank run des fonds monétaires américains après la mise en difficulté en 2008 du fonds The Reserve Primary Fund, nécessitant l’intervention de la Fed !

Faut-il réglementer ?

Oui, il est indispensable de réglementer pour éviter de connaître une nouvelle crise comme celle qui a plongé la planète dans la récession en 2008. Toutefois, il ne faut pas tomber dans des excès. Même les organismes en charge de la réglementation sont conscients qu’un excès de réglementation constituerait un frein à l’expansion des économies.

Bâle III pousse-t-il au développement du shadow banking ?

C’est vraisemblable, même si les acteurs sont très discrets sur ce sujet. La crise des subprimes était prévisible, et, malheureusement rien, ou si peu, n’a été fait pour l’endiguer. Les banques centrales savaient en effet que le dossier des produits structurés était explosif, mais, faute de données transparentes et par manque de coopération internationale, la crise n’a pas été enrayée à temps. Aujourd’hui, les autorités de régulation planchent sur ce sujet délicat. Mais l’innovation financière est telle qu’elles doivent sans cesse anticiper les futures normes de régulation. Le risque est là : avoir en permanence un train de retard.

cliquez sur l'image pour l'agrandir

source Investir / les Echos~Bourse

plus sur le shadow banking :

Une nouvelle concurrence pour les banques

La finance parallèle est porteuse de risques systémiques

Comment la finance de l'ombre menace l'économie mondiale

05:19 Publié dans crise, finance, libéralisme, mondialisation | Lien permanent | Commentaires (0)

Les commentaires sont fermés.